|

随着新西兰央行8月份启动降息,各家银行犹如听到了发令枪,纷纷开启降息模式。多家银行在10天之内2次降息。

那么,从长远来看,央行这次降息是否会持续?房贷族是否应避免锁定更长期限的利率?

央行开启降息 银行纷纷跟进

8月14日,新西兰央行宣布将官方现金利率(OCR)下调25个基点到5.25%,这是四年来央行首次降息。随后各家银行纷纷跟进,释放积攒的降息动力。

两天前,新西兰最大银行ANZ宣布再次下调固定期限房贷利率和定存利率,一年期固定房贷标准利率下调10个基点至每年6.95%,特别利率为6.35%。

目前多家新西兰银行的两年期房贷利率都低于6%,减轻了房贷族的负担。

比如ANZ和Westpac两家大银行的两年期固定房贷利率已经降到了5.79%(特别利率)。同款产品,ASB和BNZ降至5.89%,Kiwibank降至5.99%,都低于6%。这也成为了市场上的主流。

根据新西兰央行的数据,上一次新西兰的两年期利率低于6%还是在2022年9月,时隔两年终于跌回到6字头。

一年期利率方面,各家银行一般在6.45%上下,而6个月固定期一般在6.85%上下。

对比:应该选择多长的房贷固定期?

那么,房贷族应该选择长期还是短期利率。下面不妨比对一下。

首先是选择6个月还是一年。

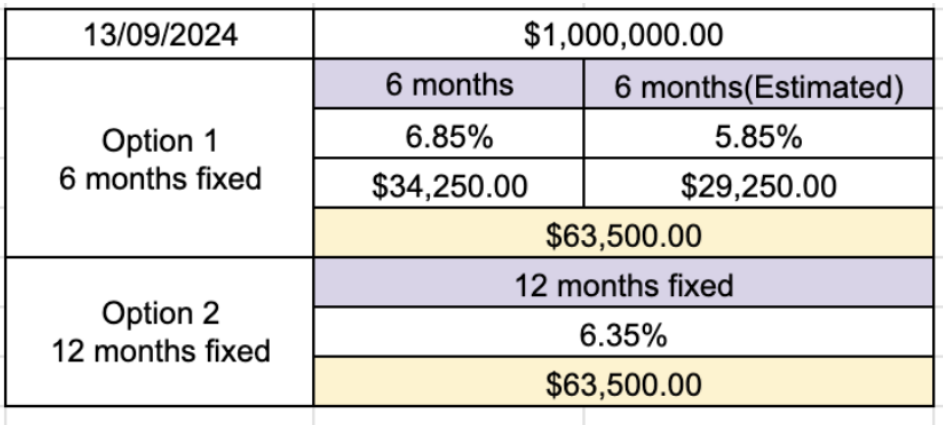

对于房贷族来说,如果100万的贷款,你可以分两种方式选择固定期。以下图利率为例:第一种是分两次锁定6个月,第二种是一次性锁定12个月。

有业内人士指出,如果按照一年期6.35%汇率计算,那么半年期就需要第二次锁定时降到5.85%,才能保证和一年期利息支出一致。

也就是说,如果你认为半年期利率能够在半年内,降足足100个基点,那么就可以选择这一短期固定利率。

图片来自网络。

第二则是锁定1年期还是2年期利率。

有专家认为,分阶段拆分成不同的固定期,对房贷族来说比较有意义。

比如现在锁定一年期6.35%的利率,预期未来一年同款产品下调100个基点(根据银行的预测这是可能的),期满后再重新选择固定期,这要比目前锁定2年期5.79%的利率(当前ANZ和Westpac的产品)要更合适,否则可能浪费了这一轮降息周期。

所以房贷族不妨多比对各家银行的利率,选择适合自己的产品。

前景:Kiwibank预测央行将降息至2.5%

未来降息是否持续,经济学家也给出了自己的声音——主要看新西兰的经济前景。

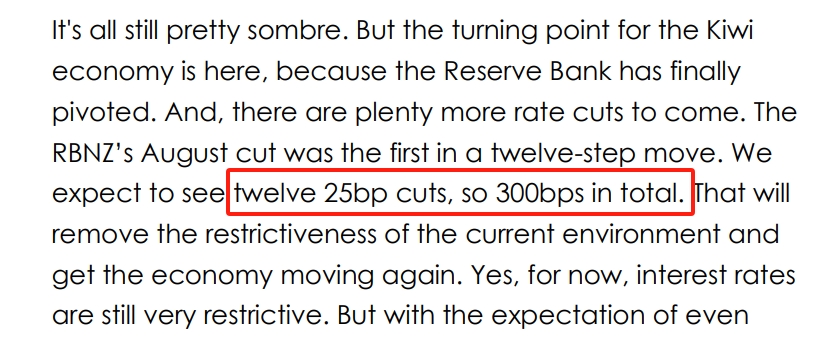

9月11日,新西兰本土银行Kiwibank发布报告,对新西兰宏观经济进行了分析,预计OCR将下调300个基点,最终将降至2.5%。

简单来说,Kiwibank经济学家Sabrina Delgado认为,新西兰经济正在筑底,央行将进入一个降息周期。

Delgado在报告中称,下周四将发布今年二季度GDP数据,Kiwibank预测将再次出现下滑,经济将萎缩0.4%,与新西兰央行0.5%的预测相似。如果按人均GDP计算,则萎缩更为严重。值得庆幸的是,随着新西兰央行降息周期的开始,前景要光明得多。

“我们继续以更大的信心预测,2025年将比2024年更好。”

对于新西兰的家庭和企业来说,已经经历了持续两年的经济衰退。

根据Kiwibank最新预测,今年二季度经济活动下降0.4%。如果是这样,那就意味着新西兰经济在过去7个季度中有5个季度萎缩。与去年相比,经济萎缩了0.7%。

“虽然相当严峻,但新西兰经济的转折点已经到来,因为新西兰央行终于做出了调整。”Kiwibank报告称,“新西兰央行8月份的降息是12步降息中的第一步。我们预计将有12次降息,每次25个基点,总共300个基点。这将消除当前环境的限制,让经济再次运转起来。”

Delgado称,目前新西兰的利率水平仍然不低,但随着未来的降息预期,企业和家庭的状况将会好转。

“现在,对于家庭和企业来说,2025年将比2024年更好,这一点已经变得真实。”她说,“我们听到并看到客户的情绪发生了巨大变化。”

*本文不构成任何投资建议,也未考虑到任何用户投资目标、财务状况或需要。用户有全部责任思考本文中的任何看法、意见、观点或结论是否符合本身的特定状况,并对自己的投资行为负全部责任。

(转自天维网) |  /2

/2